19 de agosto 2018

Remesas familiares se seguirán recibiendo en dólares, según el Banco Central

PUBLICIDAD 1M

PUBLICIDAD 4D

PUBLICIDAD 5D

Economistas alertan sobre posibles compradores de los ‘bonos de complicidad’ que emitirá el régimen de Daniel Ortega

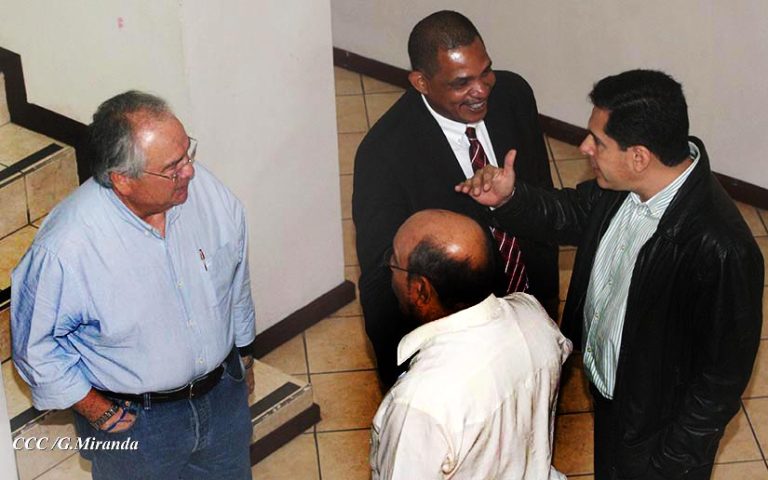

El ministro de Hacienda, Iván Acosta, con los diputados del FSLN, Gustavo Porras, Edwin Castro y Wálmaro Gutiérrez. Foto: Presidencia | Confidencial

La Administración de Daniel Ortega se concedió a sí misma autorización para crear unos ‘Bonos de Estabilidad Financiera’, para respaldar los depósitos del público (que ya están cubiertos por el Fogade); proteger a bancos que no están quebrando; y constituyéndose en instrumentos que –aseguran- desean no tener que usar.

Si todas esas variantes suenan confusas, hay una que lo es aún más: ¿quién querrá comprarlos?

Según el texto del anteproyecto de ley aprobado por la Asamblea Nacional, el Comité de Estabilidad Financiera y los BEF, se crean pensando en que “el riesgo de los mercados financieros es multidimensional”, lo que obliga a los estados a protegerlos no solo desde un punto de vista ‘microprudencial’, sino también ‘macroprudencial’.

El primer término se refiere a las medidas para proteger a los pequeños depositantes y a los inversionistas no sofisticados. En el otro extremo, se trata de cubrir los factores externos que pueden afectar incluso a un sistema financiero que esté estable, pero también protegerlo de la posibilidad de contagio o del riesgo sistémico, (o efecto dominó), por el que la quiebra de un banco puede llevar a la quiebra a otros bancos, incluso si son sólidos y están estables.

Hasta ahí, en el papel, todo bien. El problema es lo que no está dicho en el texto legal aprobado en el hemiciclo parlamentario, y sobre eso llaman la atención los profesionales consultados por Confidencial.

Al preguntarse ¿por qué se emite el bono?, el economista Néstor Avendaño aclara, coincidiendo con los argumentos del diputado Wálmaro Gutiérrez, que no se hizo para financiar déficit fiscal, sino para responder ante la fuga de depósitos del sistema financiero.

“Los Bonos de Estabilidad Financiera son una historia distinta”, asegura a Confidencial otro economista que elige permanecer en el anonimato. “Si se decide poner un banco en liquidación, será posible que, como ocurrió en 2000 - 2001, otro banco lo absorba y se le entreguen estos bonos, de la misma manera en que se entregaron CENI -con altas tasas de interés- a los bancos que absorbieron a las entidades liquidadas”, comparó.

También se podría hacer uso de la posibilidad que plantea la Ley del Fogade, de usar estos bonos para recapitalizar, a cuenta del Estado, a los bancos cuyos problemas pongan en riesgo la liquidez del sistema como un todo, lo que incluiría el derecho de cambiar su junta directiva, como establece esa ley, con lo que el banco termina cambiando de dueños.

“¿Acaso representan, como especulan algunos, una medida para lavar la liquidez en manos del régimen?”, cuestionó.

¿Quién confiaría sus dólares a este régimen?

El diputado Alfredo César, representante del colaboracionista Partido Conservador en la Asamblea Nacional, dijo durante la discusión parlamentaria que “los Bonos de Estabilidad Fiscal son una buena iniciativa”, considerando “su propósito de prever un mecanismo que se pueda usar en caso de necesidad, o de urgencia bancaria”.

César dijo a sus colegas de la bancada mayoritaria del Frente Sandinista, la razón por la que muchos expertos albergan más dudas que certezas en torno a ese instrumento financiero.

“No somos optimistas en cuanto a que este fondo encuentre inversionistas que lo alimenten, porque, si bien es cierto que la confianza de los inversionistas requiere que haya balance macroeconómico, no es solo eso lo que lleva a restablecer la confianza: también se requiere que haya confianza política en las autoridades, de tal forma que estas medidas deben ir acompañadas de medidas políticas que contribuyan a restablecer esa confianza”, soltó.

Esa falta de confianza –tanto en un Gobierno responsable del asesinato de más de 300 de sus ciudadanos, que luego emite deuda para cubrir el entuerto, como en la capacidad de la economía para pagar esos instrumentos cuando llegue el momento, y en la disponibilidad misma de dólares para comprarlos- atentan contra el Estado, al momento de tener que definir los rendimientos que se pagarán a los inversionistas, para que compren los papeles.

Algunos de los parámetros que el mercado tiene que definir para establecer esos rendimientos, tienen que ver con múltiples variables, entre ellas si la inflación será en el futuro mayor que la devaluación, y cuál será el régimen cambiario futuro, si el que tenemos en la actualidad es un régimen obsoleto, pregunta Avendaño.

Para el experto contable Geovanny Rodríguez, la aprobación de la Ley que crea los Bonos de Estabilidad Financiera y el Comité de Estabilidad Financiera -junto al ‘recorte significativo’ que representa la reforma presupuestaria- “puede generar pánico en una economía deprimida e inmersa en una crisis sociopolítica”.

“Para no especular, el Gobierno debe aclarar los motivos por los que crea esta ley”, porque de no hacerlo “puede generar especulaciones y pánico”, en especial cuando uno de los argumentos que se usó para justificar la necesidad de esa ley, es que “se está previendo una crisis en el sistema financiero nacional, mensaje que puede generar pánico”, señaló.

Razones sospechosas

En el fondo, más allá de las dudas en torno al rendimiento que habría que pagar por ellos, la pregunta es ¿cuál es la verdadera razón por la que la Administración de Daniel Ortega ordena que le aprueben la emisión de estos bonos?, y a partir de ahí, ¿quién los comprará?

En un ambiente en el que hay muchas dudas y escasas certezas, la tesis que suena con fuerza es la que señala que la creación de estos bonos concede un instrumento formidable para invertir una fortuna ociosa, como la que se supone maneja la familia presidencial, siendo que son pocos los negocios y emprendimientos que generan rendimientos en la presente circunstancia.

Otra tesis es que se podría hacer quebrar a un banco –como ya lo hizo en el pasado el propio Daniel Ortega al hacer comentarios en contra de una entidad bancaria, o su socio, Arnoldo Alemán, al tomar decisiones que afectaron a otro banco- para luego ‘comprarlo’ con los BEF, y asumir la entidad por una fracción de su precio real.

En todos los casos, ronda la figura de los ‘fondos buitre’, que es como se denomina a los inversionistas (o un fondo que maneja dinero de muchos inversionistas con la intención de hacerlos muy ricos tan rápido como sea posible), que especula con la compra de bonos y cualquier tipo de deuda, pagando por ellos solo una pequeña fracción de su valor real.

Cuando llega la fecha en que se puede cobrar ese bono, su poseedor -que solo pagó un porcentaje para comprarlo- exige que se le pague al 100% de su valor. Aunque la operación no es ética, sí es legal, por lo que muchas veces, los gobiernos de los países donde están registrados esos fondos, los apoyan cuando llegan a exigir que se les paguen esos bonos, y el país no tiene más remedio que honrar su deuda y pagar.

A juicio de Róger Arteaga, exdirector general de Ingresos, “muy difícilmente el sistema financiero y los privados van a comprar esos bonos. ¿Quiénes podrían hacerlo? Especuladores internacionales”, reflexionó.

Una segunda posibilidad es que los compren “gente ligada al Gobierno, gente que se mueve en esa zona gris, o las empresas mixtas, ¿con qué intención? Especular. Acaparar los bonos de modo que cuando haya un cambio, venir a castigar al nuevo gobierno, diciendo: págame. Eso es especulación. Es una amenaza bien seria”, advirtió.

Los que parecen poco probables como compradores potenciales, son las entidades que componen el sistema financiero del país, siguiendo la tesis de Avendaño, quien señala que los bancos más bien necesitan dólares para pagarle a los depositantes, así que es poco probable que los usen para comprar esos bonos, que están denominados en la divisa estadounidense.

Consumo hoy, deuda para mañana

Cuando ocurra, la colocación de bonos podría generar “una situación explosiva de la deuda total, pero en este caso, impulsada por la deuda interna”, asegura Néstor Avendaño, presidente de Copades.

El problema es que la deuda pública externa equivale al 38.6% del producto interno bruto, a lo que se le suma la deuda pública interna, que se calcula 7.7% del producto interno bruto, para una deuda pública total situada en el 46.3% del PIB, peligrosamente cercano al 50%, que representa una carga muy pesada para cualquier economía, en especial la nuestra.

Si el país no ha mejorado sensiblemente para cuando llegue el momento de tener que pagar los BEF, la administración y los ciudadanos (nosotros, más ancianos, y nuestros hijos) verán reducir sensiblemente su capacidad de asignar recursos para enfrentar sus propios sueños y desafíos.

PUBLICIDAD 3M

Periodista nicaragüense, exiliado en Costa Rica. Durante más de veinte años se ha desempeñado en CONFIDENCIAL como periodista de Economía. Antes trabajó en el semanario La Crónica, el diario La Prensa y El Nuevo Diario. Además, ha publicado en el Diario de Hoy, de El Salvador. Ha ganado en dos ocasiones el Premio a la Excelencia en Periodismo Pedro Joaquín Chamorro Cardenal, en Nicaragua.

PUBLICIDAD 3D